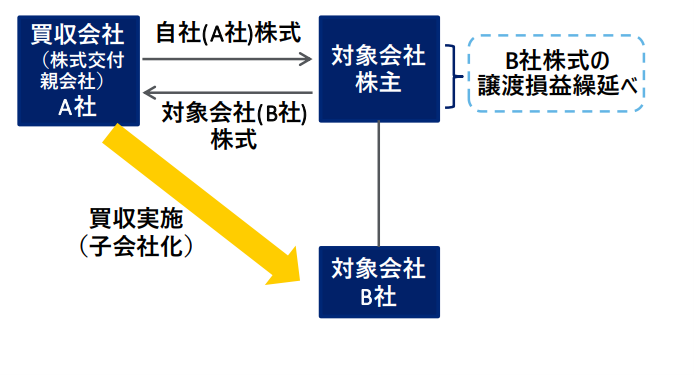

株式交付制度とは、令和元年12月に成立したものであり、他の株式会社を子会社化するための対価を株式で交付するM&A手法です。

- 制度創設の背景

改正前の会社法において、株式を対価にしてM&Aをするには株式交換又は現物出資を用いる方法しか規定されていませんでした。

株式交換においては、対象会社の完全子会社を意図していない場合などには用いることができませんでした。

また、現物出資においては、検査役調査の負担や財産価額填補、有利発行規制などの問題点がありました。

この問題を解決すべく株式交付制度が創設されました。

- 株式交付制度の要件

会社法において株式交付は以下の通り定義されています。

会社法第2条32号の2において「株式会社が他の株式会社をその子会社とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。」とされています。

当該定義の中でポイントとなるのは、「株式会社が他の株式会社を」「子会社とする」の2点です。

「株式会社が他の株式会社を」という点については、買収される会社も株式会社に限定されおり、一連の取引の当事者は国内の株式会社が対象とされています。

したがって、合同会社などの持分会社や外国法人は対象になりません。

「子会社とする」という点については、すでに子会社である会社の株式の追加取得は本制度の対象とはならず、新たに子会社とする場合のみが対象となります。

- 株式交付制度の手続き(上場会社を対象とする場合には別途金融商品取引法の適用を受けることになります)

(親会社)

- 株式交付計画の作成

- 事前開示手続き

- 株主総会の承認(簡易株式交付の場合には不要)

- 事後開示手続き

(子会社)

なし

(子会社の株主)

株式交付では株式交換のように親会社と子会社との間の契約はなく、親会社は譲渡人との間の任意による合意に基づき子会社株式を譲り受けます。そのため、株式交付子会社のとるべき措置としての情報提供や機関決定等の規定は特段設けられていません。

- 税務上の取り扱い

- 譲渡損益の繰り延べ

株式交付対価の総額の80%以上が株式交付親会社株式である場合には、譲渡に応じた株主の譲渡損益について、株式対価部分に対する課税が繰り延べられます(株式以外の部分については譲渡課税が行われます。)。 - 株式交付子会社の取得価額

株式交付により子会社化する他の会社の株主から株式を取得する際に、売却に応じた株主数が50人未満か50人以上かで親会社における税務上の子会社株式の取得価額の計算方法が異なります。

売却に応じた株主が50人未満である場合には、当該株主が有していた取得の直前における株式帳簿価額となります。

一方、50人以上である場合には、子会社化した会社の前期期末時の簿価純資産に取得の日における発行済株式の総数のうちに取得した株式の数の占める割合を乗じて計算します。

つまり、株主50人以上から株式を取得した場合には、子会社化した会社の簿価純資産をもとに計算することになるため、親会社において子会社株式の取得価額が大きくなり、併せて増加する資本金等の額も大きくなる可能性があります。

したがって、資本金等の額を課税標準とする住民税均等割、資本割の増加への影響を予め検討しておく必要があると考えられます。また、株式評価上の配当還元価額の上昇につながる可能性がありますので留意が必要です。 - 税務上の手続き

株式交付を行った場合には、当該株式交付より親会社となった会社は、その確定申告書に株式交付計画書及び株式交付に係る明細書(株式交付により交付した株式その他の資産の数又は価額の算定の根拠を明らかにする事項の記載が必要)を添付することとされております。

- 譲渡損益の繰り延べ

なお、株式交付子会社の株主が外国法人である場合には、別途取り扱いが設けられている等、上述の内容ではカバーできない点があります。子会社化のMAのご検討される場合は株式交付制度の経験のある是非弊社にお声がけください。

コメント